Tại sao năm 2024 có thể là năm của giao dịch truyền thông

Phố Wall đã sẵn sàng cho vụ sáp nhập truyền thông lớn tiếp theo

Khi các công ty trong lĩnh vực này phải đối mặt với những thách thức như cắt dây, môi trường quảng cáo khắc nghiệt và nhiều áp lực thu lợi nhuận hơn, nhiều công ty đang đánh giá lại danh mục đầu tư của họ. Các nhà phân tích cho biết điều đó có nghĩa là việc chia tay - hoặc bán hoàn toàn - một hoặc nhiều tên tuổi truyền thông lớn nhất nước Mỹ có thể xảy ra vào năm tới.

Nhà phân tích Jessica Reif Ehrlich của Bank of America viết trong một báo cáo gửi khách hàng hồi đầu tháng này: “Chúng tôi tin rằng ngành truyền thông đang tiến gần hơn đến điểm bùng phát cho một làn sóng hợp nhất khác”.

Cô giải thích sự sụt giảm liên tục của số lượng thuê bao truyền hình tuyến tính cùng với những thách thức trong việc đạt được lợi nhuận trong lĩnh vực kinh doanh phát trực tuyến đã góp phần vào câu chuyện rằng "hợp nhất là vấn đề khi nào chứ không phải nếu'".

Thời điểm đó có thể sớm hay muộn, với báo cáo của Axios vào đầu tuần này rằng Giám đốc điều hành của Warner Bros. Discovery ( WBD ) David Zaslav và Giám đốc điều hành Paramount Global ( PARA ) Bob Bakish đã gặp nhau tại Thành phố New York vào thứ Ba để thảo luận về khả năng sáp nhập.

Cả hai công ty đều từ chối bình luận về báo cáo này, mặc dù Paramount dường như đã trở thành lựa chọn số 1 của ngành cho những thay đổi cơ cấu sắp tới.

Thỏa thuận tối cao có thể gây ra sự điên cuồng

Đầu tháng này, nhiều hãng đưa tin Shari Redstone đang cân nhắc việc bán cổ phần kiểm soát của gia đình cô tại Paramount. Redstone là chủ tịch công ty mẹ của gia đình cô, National Amusements (NAI), công ty kiểm soát công ty thông qua cổ phiếu loại A. Công ty đầu tư tư nhân RedBird Capital đã được báo cáo là người mua tiềm năng, cùng với Giám đốc điều hành Skydance Media David Ellison.

Paramount từ lâu đã được xem là mục tiêu mua lại tiềm năng do quy mô nhỏ so với các đối thủ. Công ty tự hào có mức vốn hóa thị trường hiện tại chỉ khoảng 10 tỷ USD, so với 170 tỷ USD của Disney và ( NFLX ) khoảng 220 tỷ USD.

Các nhà phân tích cho rằng thương vụ với Paramount có thể gây ra làn sóng M&A điên cuồng.

Ngoài Paramount, Reif Ehrlich của Bank of America cho biết Warner Bros. Discovery và NBCUniversal (CMCSA) cũng "có khả năng bị ảnh hưởng [do hợp nhất] trong 18 đến 24 tháng tới." Như báo cáo của Axios đã đề xuất, có khả năng hai trong số ba người chơi đó có thể hợp nhất.

Tài sản cá nhân cũng được cho là đang hoạt động. Vào thứ Tư,Bloombergbáo cáo tối quan trọng làmột lần nữađang đàm phán để bán BET Media Group - lần này cho Giám đốc điều hành Scott Mills và cựu giám đốc điều hành Blackstone Chinh Chu, người hiện đang điều hành công ty đầu tư tư nhân CC Capital Partners. Theo báo cáo, mức giá chỉ dưới 2 tỷ USD đang được thảo luận.

Trong khi đó, Giám đốc điều hành Disney Bob Iger cho biết vào đầu mùa hè này công ty sẽ thực hiệnmột cái nhìn "mở rộng" về tài sản truyền hình truyền thống của gã khổng lồ giải trí, báo hiệu chúng có thể được bán.

Danh mục truyền hình của công ty bao gồm mạng phát sóng ABC và các kênh truyền hình cáp FX, Freeform và National Geographic.

Cuối cùng anh ấy đã đảo ngược hướng đi, làm rõ tạihội nghị thượng đỉnh DealBook tháng trướcrằng tài sản truyền hình tuyến tính "không phải để bán." Tuy nhiên, ông nói, công ty đang "liên tục đánh giá" sự phù hợp của họ trong hoạt động kinh doanh tổng thể.

Riêng biệt, Altice USA (VÀO CHÚNG TÔI) làtheo báo cáođang đàm phán để bán chi nhánh tin tức của mình, Cheddar News, cho công ty cổ phần tư nhân Regent.

Reif Ehrlich nói: “Việc khó khăn trong việc xác định thời điểm chính xác của bất kỳ thỏa thuận chuyển đổi nào là điều khó khăn. “Tuy nhiên, chúng tôi tin rằng bối cảnh đầy thách thức sẽ tạo điều kiện chín muồi cho việc hợp nhất.”

Những thách thức truyền thông có thể thúc đẩy hoạt động giao dịch

Năm 2023 đánh dấu một năm thay đổi của ngành sau khi chi phí gia tăng và bảng cân đối kế toán đầy nợ nầnđè nặng lên lĩnh vực này vào năm 2022- và xóa sạch hơn 500 tỷ USD vốn hóa thị trường.

Đáp lại, các đại gia truyền thông ban hành sa thải hàng loạtVàcắt giảm chi phí trị giá hàng tỷ đô la. Họ lăn racấp độ được hỗ trợ bởi quảng cáo,gói các dịch vụ của họ, Vàtăng giá hàng thángkế hoạch đăng ký tương ứng của họ.

Nhưng tất cả những điều đó vẫn chưa đủ để làm hài lòng các nhà đầu tư. Mức định giá vẫn ở mức thấp. Vàtruyền tải lợi nhuậnvẫn còn một chặng đường dài phía trước, khi hầu như tất cả các công ty truyền thông (ngoại trừ Netflix) đều thua lỗ trong hoạt động kinh doanh đó.

Bart Spiegel, đối tác giải trí và truyền thông toàn cầu tại PwC, cho biết những thách thức đó chính là lý do khiến các công ty bắt đầu khám phá các giao dịch khả thi.

Ông nói với Yahoo Finance: “Chúng tôi thấy nhiều công ty tập trung vào việc thoái vốn”, đồng thời giải thích rằng môi trường lãi suất cao, cùng với nhiều rào cản pháp lý khác nhau, đang buộc nhiều công ty hơn phải đánh giá danh mục đầu tư hiện tại của họ - và định vị các tài sản không cốt lõi cho doanh thu.

Ông nói: “Rất nhiều công ty trong số này đang thu hút chúng tôi vì họ nhìn thấy cơ hội vào năm 2024”, đồng thời lưu ý rằng các quỹ cổ phần tư nhân đang có hơn 1 nghìn tỷ USD tiền mặt dự trữ. “Chúng tôi đang chứng kiến rất nhiều vốn nằm ngoài lề, mọi người đang chuẩn bị bán doanh nghiệp của mình và ở một số khu vực, có rất nhiều người quan tâm đến hoạt động này.”

PwC cho biết nhu cầu về thể thao trực tiếp, bao gồm các ngành liền kề với thể thao như cờ bạc thể thao, có thể sẽ thúc đẩy hoạt động M&A trong tương lai. Gaming, công ty nào thích Netflixgần đây đã tăng gấp đôi, sẽ đóng vai trò như một chất xúc tác khác.

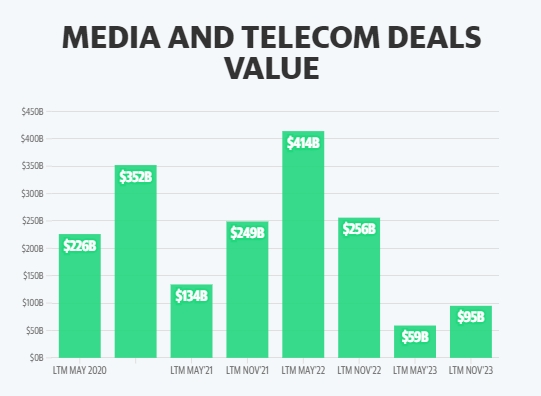

Khối lượng và giá trị giao dịch trong lĩnh vực truyền thông và viễn thông tiếp tục chậm lại vào năm 2023 —thậm chí còn giảm hơn nữa so với mức giảm của năm ngoái, theo triển vọng giao dịch hai năm một lần tại Hoa Kỳ của PwC.

Trong 12 tháng qua, tính đến tháng 11, đã có 2.028 giao dịch truyền thông và viễn thông – giảm 22% so với cùng kỳ năm trước – với giá trị giao dịch được công bố đạt tổng cộng 95 tỷ USD, giảm 63% so với năm 2022.

Spiegel cảnh báo sự trở lại có thể sẽ chậm lại. Lãi suất vẫn ở mức cao trong khi các rào cản phê duyệt theo quy định có thể sẽ ảnh hưởng đến các giao dịch tiềm năng. Sự không chắc chắn xung quanh chu kỳ bầu cử năm 2024 cũng có thể là một trở ngại.

Tuy nhiên, ông dự đoán nửa cuối năm 2024 sẽ là “cơ hội đáng hoan nghênh để thị trường giao dịch đảo chiều” - đặc biệt là sau cuộc khủng hoảng tài chính.Phần kết luậncủa cả biên kịch và diễn viên đều đình công vào đầu mùa thu này.

Spiegel nói về các cuộc đình công: “Bây giờ bạn đã có được mức độ minh bạch và có thể dự đoán được”.

nguồn:searchfx

nguồn:searchfx